爆个料!基金圈那些你不相信的事儿(有图有真相)

各位新老基民(吃瓜群众)大家好,欢迎点进来围观。

今天更一篇帖子给大家爆爆基金圈的那些料,放些瓜大家分着吃。

作为圈内人,以下爆料皆为亲眼所见~

虽然听起来很抓马,但绝对保真,如有虚假可举报或拉黑。

大瓜一:市场大涨比大跌的危险系数更高

上来就没想到吧。

谁不希望市场每天都涨涨涨,基金每天都赚赚赚,可惜那种开心已经很久没有体验过了。

但是你造吗?急速上涨的市场其实充满危机。

因为市场暴涨一段时间后一定会开启调整。

当大部分人意识到市场在上涨的时候,其实很可能已经进入到了这波上涨的后半程。

此时匆匆挤入市场,很大概率沦为高位“接盘侠”,冷风嗖嗖的呀~

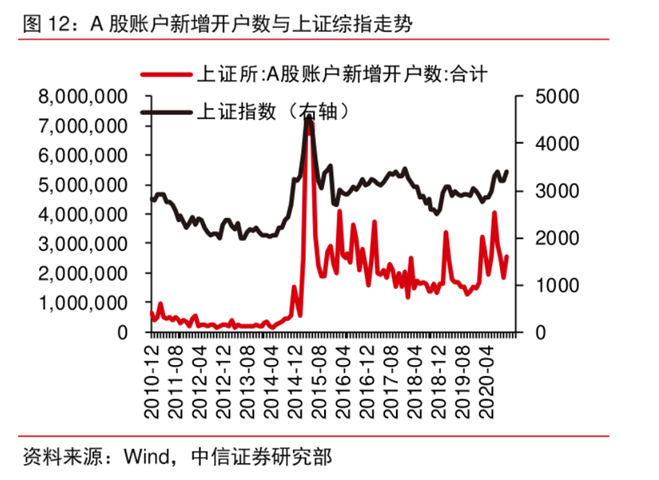

不信看看下面这幅图,反映的是A股新增开户数和上证综指的走势。

“新开股票账户数”常常被视为“散户风向标”,反映出个人投资者参与股市的意愿。

可以看到,投资者意愿和大盘走势强相关。而且:

牛市中后期,新增投资者数会急剧增长;而熊市末期至牛市启动前,往往降至冰点。

相反,市场大跌其实并没有想象中那么可怕。

我做过测算,在A股历史上几次 “关灯吃面”的悲观行情中坚持定投并持有至今,累计收益都挺理想的~真的!

拉长时间看,一段时间的下跌终究只是惊涛骇浪中的小浪花,股市未来还会再起潮头。

大瓜二:少数几个交易日贡献了一年中大部分收益

大瓜不断的娱乐圈中,很多优秀的演员并非时刻活跃在荧屏当中,而是定期奉献精品对吧~

比如一两年出一部好剧,上映后就是焦点,成为年度代表作。

基金圈也是,市场并非一直表现。比如沪深300指数,少数几个关键的交易日贡献了一年中大部分的收益。

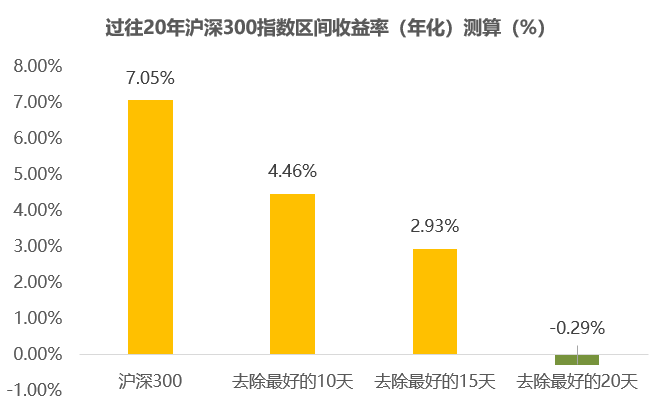

要是觉得难以置信,我们一起对沪深300指数过去20年的涨跌情况做个测算:

如果错过涨幅最高的10个交易日,区间收益率(年化)将由7.05%下降到4.46%;

如果错过涨幅最高的15个交易日,区间收益率(年化)将下降到2.93%;

如果再进一步,去掉涨幅最高的前20个交易日,区间收益率(年化)将由正转负。

还给大家搞了个图,看得更清楚点~

数据来源:Wind,2002/1/4至2021/12/31

区间收益率(年化)=【(1+区间收益率)^(250/交易天数)-1】*100%

是不是觉得很抓马?

还没结束,继续对过去20年沪深300指数涨幅居前的交易日进行分析~

可以发现,相对整体而言,这些交易日前夕的市场表现很多时候都不如人意。

也就是说跌幅巨大的日子和涨幅巨大的日子经常紧邻。

有些经验不足的基民会选择在下跌中割肉离场,从而错过了随后的大涨。

大瓜三:择时创造的正回报远小于择时造成的拖累

基金净值涨涨跌跌,每天的申赎价就像盲盒一样,大家都想开出一个好价格。

但实际上盲盒带来的更多的是“惊险”而非惊喜。

在投资中,投资者回报=基金收益+投资者择时损益。

但是更多时候,择时损益都是个“拉后腿的”。

上海证券基金评价研究中心以设立时间满 3 年且规模高于2亿元的基金为样本做了一份《投资者择时效益分析》。

结果发现:2017-2019年间,绝大部分产品的投资者回报率都落后于产品收益率。

也就是说收益被择时损益拉后腿了~

当然也有少数投资者运气好实力强获得了超越产品收益率的回报。

但是进一步分析会发现,择时创造的正回报远小于择时造成的业绩拖累。

在为数不多的投资者回报领先产品的这部分中,平均择时获益在0.67%-5.93%之间;

但是回报落后的这部分平均择时损失在2.34%-12.9%之间。

也就是说,择时一旦失败,可能亏得“天昏地暗”。

(数据来源:上海证券基金评价研究中心)

大瓜四:每日净值涨幅平平,却成长期业绩冠军

在你的印象里,冠军基金是不是得又酷又炫,赚足眼球?

长期业绩优秀的基金是不是都至少在某段时间内涨得特好跳得贼高?

那些一直不温不火,涨跌幅始终控制在一个窄幅区间内的基金,是不是很难将其与“冠军”联想在一起?

再给你爆个料,很多长期业绩冠军靠的就是细水长流式的日积月累,而某些短期活跃的基金长期来看并不一定能让你赚得多。

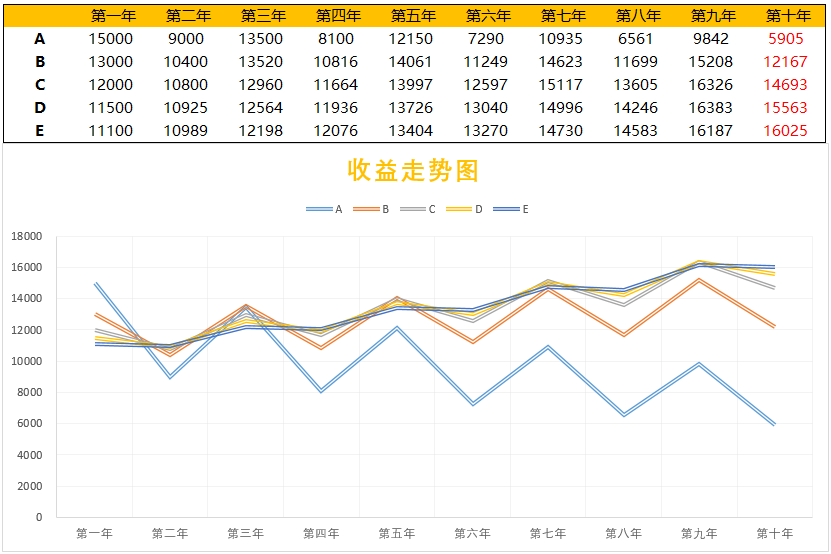

举个例子:假如五只基金分别表现如下;每只基金投入1万元购买:

A基金:首年上涨了50%,次年回撤40%

B基金:首年上涨了30%,次年回撤20%

C基金:首年上涨了20%,次年回撤10%

D基金:首年上涨了15%,次年回撤5%

E基金:首年上涨了11%,次年回撤1%

如此往复,10年后会发生什么?

(仅供示意,非真实收益情况,不代表业绩承诺)

可以看到,十年后,一路最不起眼的E基金,反而获得了最高的收益,成为了长期业绩冠军。

而在很多年都涨幅出色很跳跃的A基金,反而产生了较大的亏损。

这个瓜给我们一个启示,在抱着长期持有的心态去考察基金的时候,不能只关注一段时期内的涨幅,也要关注回撤和波动。

不仅仅是因为回撤小可以拥有更好的持基体验,也是因为回撤和波动越大,涨回原有的水平也越困难。

大瓜五:净值波动回上车时的原点,但你却能赚钱

在多年前的某一天,你怀着暴富梦大手笔买入一只基金5万元。

然后就强迫自己忘记了账号密码,幻想能像新闻里报道的那样,多年后看看净值已经翻了高几倍。

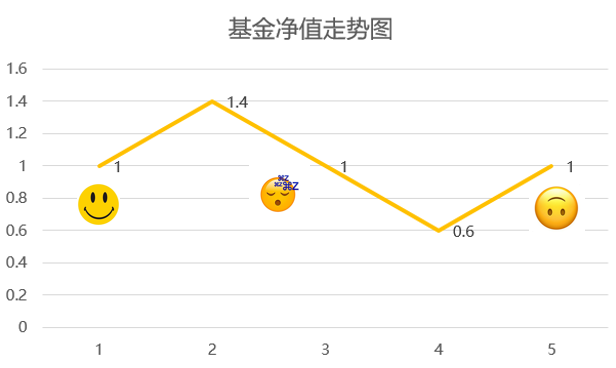

但是实际情况是,三五年后满怀期待地打开账户一看,几波轮回之后,净值竟然又回到了原点,收益为0,要多沮丧有多沮丧,飙泪三千尺。

(仅供示意,非真实净值情况)

但是,爆个料,如果能稍微调整一下买基金的姿势,即便净值再回原点,你依旧能够赚钱。

咋调整呢?

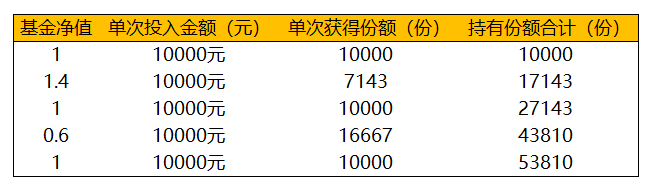

就是将5万块钱分成5份,分批入场,当净值下跌的时候,就能够积累更多便宜的筹码,摊平成本,等到净值稍微涨回来一些,就能扭亏为盈。

(仅供示意,非真实净值情况,不代表业绩承诺)

这种分批入市的做法就是定投的基本原理,你依旧可以在持基期间选择“闭眼”。只要一键设置好定投金额、频率,绑定扣款银行卡,就完事了。

基金圈的瓜有点多,一次性说出来怕你们消化不了,就先说这些,持续更。(文章来源:华夏基金)

沪公网安备31010602004411号

沪公网安备31010602004411号