基金投资里 你最应该了解钟摆理论

这两天暴涨暴跌已经让小伙伴们领教了市场的力量,今天我们着重来讲一下钟摆理论。

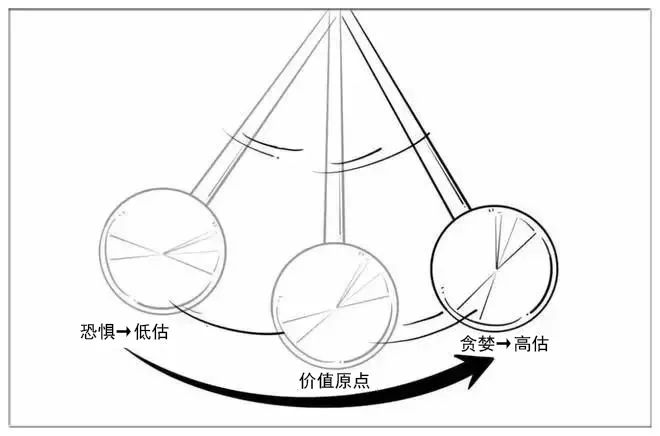

钟摆理论的模型顾名思义就是钟摆。

一会儿朝左,一会儿朝右,周而复始,来回摆动。钟摆总是围绕着一个中心值在一定范围内作有规律的摆动,所以被冠名为钟摆理论。钟摆理论运用到股票市场上就是价格围绕价值进行靠近和背离,形成周期性的波动。股票市场的钟摆理论有三个特点:1、周期是曲线波动的;2、周期不会相同,只会相似;3、少走中间,多走两端。

股市也是有周期的,也是类似时间的钟摆,不停来回跳动。股市的钟摆是以价值为原点,两个定点分别是“贪婪→高估”和“恐惧→低估”。

按照钟摆理论,一只票的价格就像钟摆一样左右摆动,在股市中,股价有时长期在左,有时长期在右,不是低估就是高估,而作为平衡点的0点,也就是左右摆动的一瞬间状态。

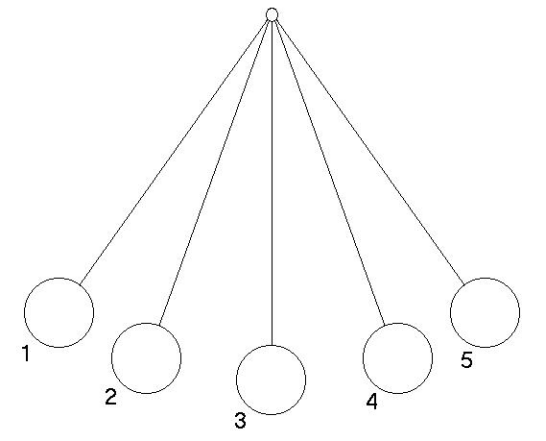

我们判断一只股票,都期望在2的位置买入,4的位置卖出,但是大多数人根本无法做到这么极致的买卖操作。

根据过往一些数据显示,大多数投资者买入点大都在4或者5点,而卖出点又大概率在1和2点。这是人性的弱点决定了的,追涨杀跌是这个市场大多数人的操作方式,一种情况是当一只票涨起来了,也许运气好刚好买在3,钟摆又继续向4摆动,股价继续高,这时候人性贪婪放大,涨了继续涨,本身又无法判断是否高位是否已经在钟摆极限位置5。

于是钟摆开始向左摆动,股价开始回调,要么在还没有达到3点,卖出落袋为安,要么就是钟摆继续向左越过3点位置,这时候获利回吐,开始割肉卖出,坐了次过山车;

第二种情况是看到股价上涨,追进,而这时候已经在钟摆5的位置了,买入后钟摆向左后,股价开始下跌,这时候无论是继续持有还是立即卖出都是亏,只是亏多亏少而已。

值得一提的是,投资市场的摆钟虽然总会进行左右偏摆,但不会停留在正中间的位置,不是偏向低估区(摆钟左侧),就是偏向高估区(摆钟右侧),A股之前几次三番上下3000点,已经证明了这一点。

那么此时可能会有小伙提出疑问,在钟摆景气低点、熊市这个端点买入,而在景气高点、牛市这个端点卖出,能获得更好收益。但为什么大部分人是做不到的呢?

我们回想2018年,那时铺天盖地的是什么消息呢?是对经济下滑的担忧、是对政策的失望、是对贸易战的恐惧,这些促使了2018年的熊市,也促使了大多数人继续看跌到2000点甚至更低。虽然是明显的端点,但更多的人会纠结短期会不会向更极端的方向前进,而缺少“逆周期”行动的胆量。

设想牛市来了,亦如此。大部分熊市没有胆量进场的人,会在牛市高点异常活跃。他们会想着牛市继续下去,好让他们通过股票迈入下一个没触到过的阶层。但其实,高估的市场未来的潜在收益已经很稀薄,并且承担的风险也越来越大了。

钟摆理论在投资中的启发

我们常听说“过犹不及”,二级市场却经常出现“过”的现象。过分悲观、过分低估,过分乐观、过分高估,聪明的投资者知道要跟市场反着来。在投资上,我们来看看钟摆理论带给我们的几点思考:

市场是无效的

价格总是围绕价值进行波动的:低估的股票,早晚会回到价值区间,并将有可能超过价值区间达到高估区间;高估的股票,早晚会回到价值区间,并将有可能跌到价值区间以下达到低估区间。

价格波动是有惯性的

也就是存在着趋势,就像摆钟从左到右一样,除非出现外力改变它的运动轨迹,否则某个时间段摆钟从左到右的方向不会改变。

价格跟随趋势走向存在有效的时间范围

尽管我们不知道这个时间是多长。但我们可以根据价格波动,瞄定估值区间,在价格低估或者合理估值左右区间的时候等待一个时机,这个时机就是趋势,一旦个股或者大盘有很明显的向上趋势,此时可以下手买入;价格高估或者合理估值左右区间,一旦趋势向下发展,则可以卖出。即:买入条件=低估+向上趋势,卖出条件=高估+向下趋势。

最大限度规避亏损风险

在A股市场上我们永远不会知道钟摆摆动的幅度有多高,回摆的时机在何处,我们能肯定的事情是钟摆离开中心值越高,回摆的速度会更快更短,我们能做的事情是在钟摆回摆前最大限度规避亏损的风险。

如果股市在一段时间内,呈现一波先下跌再回升的走势,对于定投而言,就构成了微笑曲线。

在这个过程中,如果你能坚持定投,那么就意味着你在市场下跌时拣了很多“便宜货”,有效地摊薄了投资成本,一旦市场好转,定投账户也许就能很快扭亏为盈。

定投各种“逆人性”,使得坚持定投成为一件难事。只有克服了人性中的这些弱点,才能坚持笑到最后,行百里者半九十。

定投是一场修行,我们且行且珍惜。(文章来源:九泰基金)

沪公网安备31010602004411号

沪公网安备31010602004411号